Dans le but de « rendre de l’oxygène à la classe moyenne par une simplification administrative et un allégement fiscal », le gouvernement prévoit de réduire le taux des droits d’enregistrement pour l’acquisition de l’habitation propre et unique à 3% en lieu et place du taux ordinaire de 12,5 % dès le 1er janvier 2025.

Parallèlement à l’introduction de ce taux réduit à 3 %, « les divers régimes fiscaux plus favorables que le taux ordinaire qui coexistaient jusqu’à présent de façon éparses dans la législation seront supprimés ». Le gouvernement entend mettre en place une réforme en profondeur pour un impôt « plus transparent et plus juste », qui doit « permettre de contribuer au financement de la solidarité mais il ne peut en aucun cas être une entrave à l’émancipation des classes moyennes et populaires ».

Les régimes plus favorables ainsi supprimés visaient les habitations modestes et réduites avec le prix d’achat ou les revenus des acquéreurs. Plus précisément, il s’agit des mesures suivantes :

Le système du chèque-habitat, qui consiste en une réduction d’impôt des personnes physiques est convertible en un crédit d’impôt pendant 20 ans en cas d’emprunt hypothécaire. Le montant de base de 1.520 € est progressivement réduit [4] pour les revenus nets imposables entre 26.166 € et 100.926 € (montants indexés en 2023). Les revenus supérieurs à 100.926 € n’y ont pas droit. Ce montant est majoré de 125 € par enfant à charge. L’avantage est octroyé à 100% les 10 premières années et à 50% les 10 années suivantes. Pour un couple, le chèque-habitat est calculé séparément. Les deux partenaires peuvent bénéficier du chèque-habitat s’ils remplissent les conditions d’octroi. Sur 20 ans, l’avantage maximum est de 22.800 € pour une personne seule et de 45.600 € pour un couple [5] .

Pour illustrer l’impact de la réforme des droits d’enregistrement sur les citoyens·ne·s, nous prenons quelques exemples représentatifs basés sur les données d’enquête sur les finances et la consommation des ménages [6] .

Les données d’enquête révèlent quatre profils de ménages belges particulièrement représentatifs de la population. Ils sont sélectionnés en identifiant la catégorie d’âge surreprésentée pour chaque type de ménage. Ces profils, qui réunissent 20% des ménages, se distinguent par des besoins spécifiques de logements, liés à des étapes clés de la vie :

Afin de quantifier l’impact de la réforme sur ces profils, nous avons besoin du prix d’acquisition de leur habitation, du revenu des acheteurs et de la qualification ou non de l’habitation comme modeste.

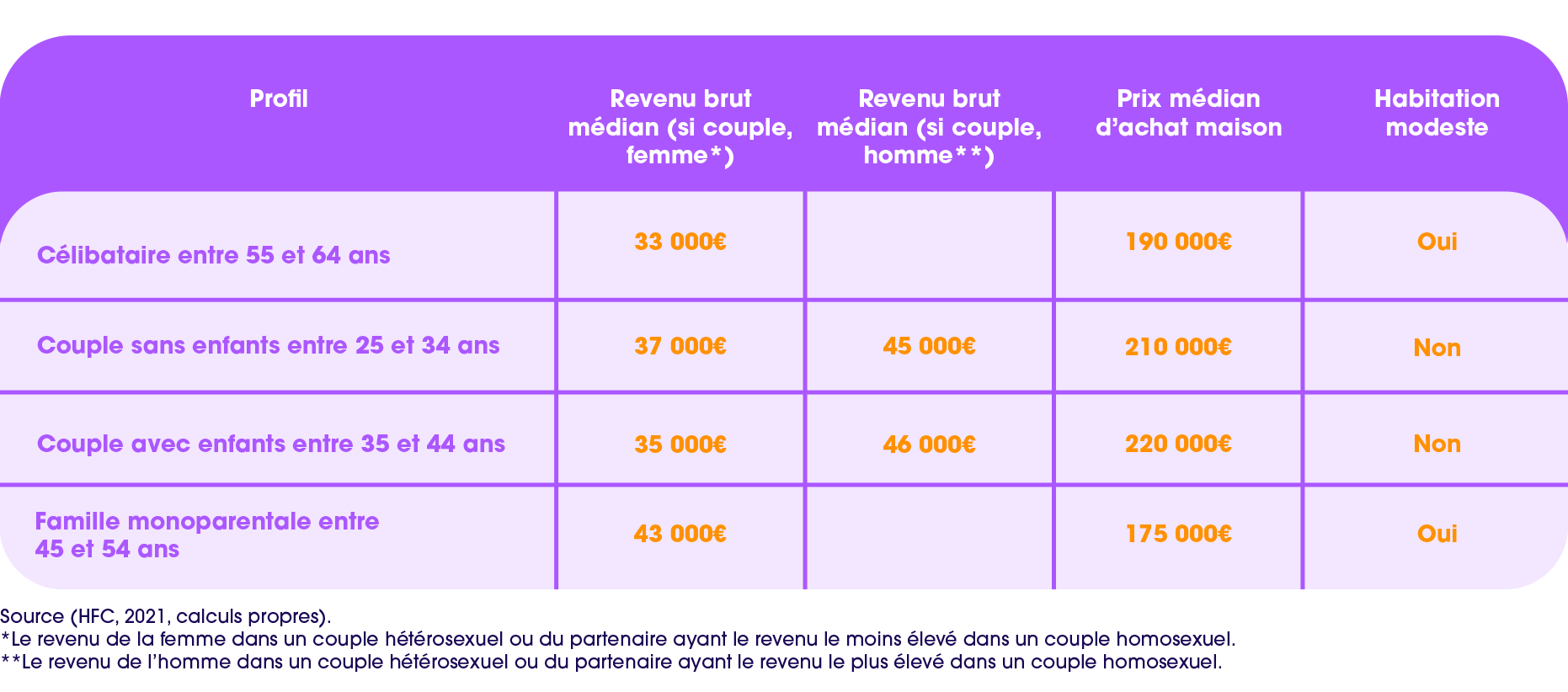

En nous basant sur les valeurs médianes des revenus et de la valeur des résidences référencées dans les données d’enquête (voir annexes 1 et 2 pour le détail des calculs), nous arrivons aux estimations présentées au Tableau 1. Pour chaque type de ménage, nous estimons donc le revenu brut de ses membres ainsi que le prix d’achat de l’habitation en utilisant la valeur centrale des observations.

Médiane du revenu brut et du prix d’achat de la maison des quatre profils sélectionnés :

Par ailleurs, nous supposons que les habitations Inférieures à 200.000 € sont considérées comme des habitations modestes bénéficiant du taux réduit et que les profils avec enfants ont, par défaut, deux enfants.

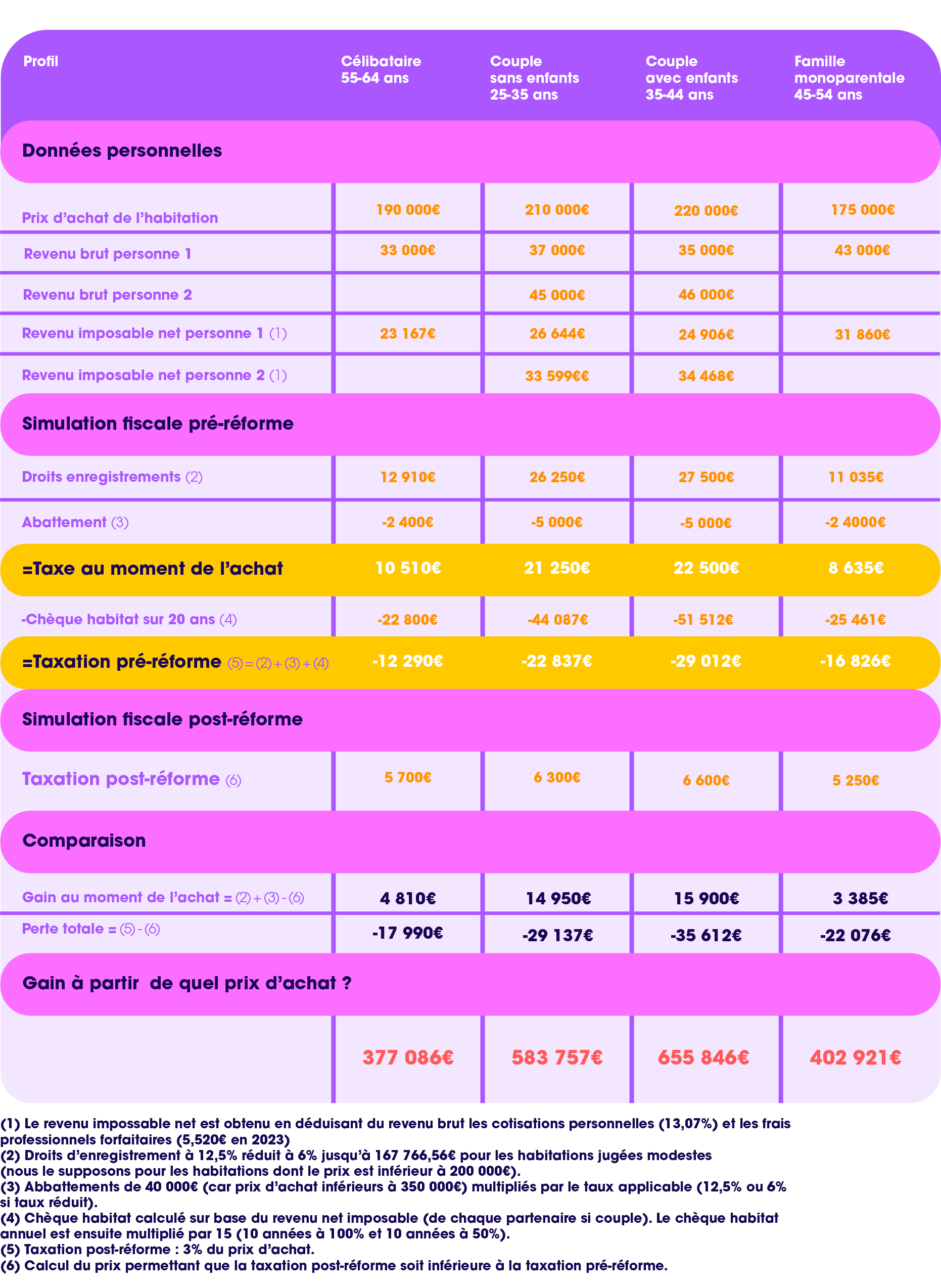

Les droits d’enregistrement et avantages pour chacun des profils avant et après réforme sont présentés sur le tableau et le graphique ci-dessous. La dernière ligne du tableau indique le prix d’achat à partir duquel les différents profils pourraient y gagner au bout du compte avec les nouvelles mesures prises par le gouvernement.

Taxation pour l’acquisition d’une maison unique avant et après réforme pour 4 profiles ayant des revenus et prix d’achat médians :

Les résultats sont clairs :

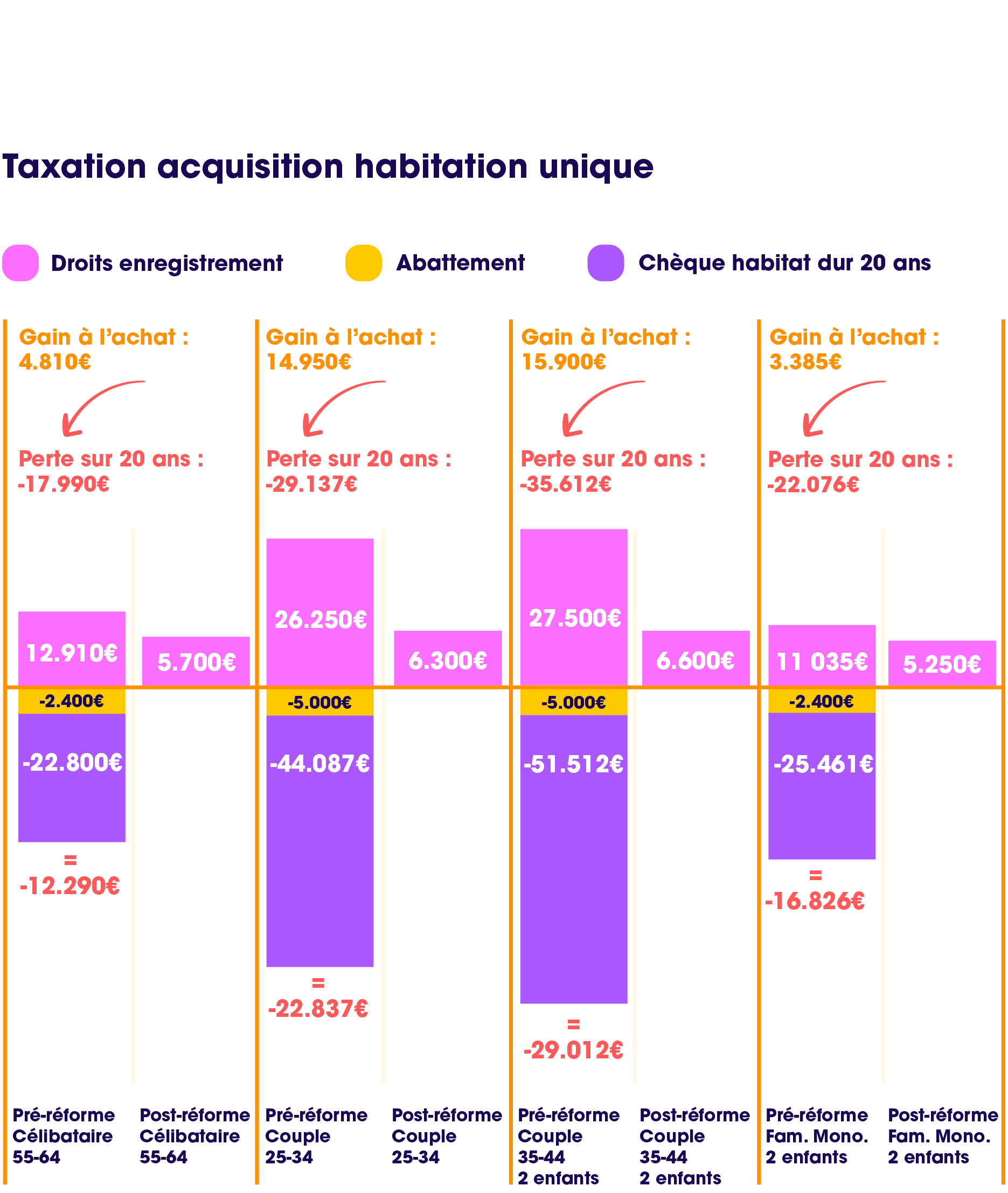

Figure 1 : Fiscalité pour l’acquisition d’une habitation unique avant et après réforme pour 4 profils types ayant des revenus et prix d’achat médians.

La réforme des droits d’enregistrement ne fait qu’aggraver les inégalités, car elle bénéficie bien plus aux très hauts revenus et constitue même une perte sèche au bout de 20 ans pour les « classes moyennes et populaires » soi-disant visées par ces nouvelles mesures.

De plus, outre cette perte sur 20 ans, l’argument principal sur lequel le gouvernement a axé toute sa communication, à savoir que cette mesure permet d’acheter plus rapidement son habitation, s’avère également faux pour une partie de la population. En effet, comme le démontre notre exemple, le coup de pouce à l’achat sur les droits d’enregistrement est limité pour les contribuables acquérant une maison à petit prix et se transforme en outre douloureusement sur la durée totale de l’emprunt.

Le gouvernement ne tend donc pas la main aux « classes moyennes » pour acheter une maison, il leur jette des miettes. En revanche, il offre d’énormes cadeaux fiscaux à ceux qui peuvent se permettre d’acheter plusieurs biens immobiliers, en prétendant donner un coup de pouce à l’achat. La Wallonie a t-elle les moyens de financer les villas de luxe, au détriment des services publics et des infrastructures pour toutes et tous ?

Qui plus est, le gouvernement supprime des aides substantielles qui visaient réellement les classes moyennes et populaires. Les quatre profils représentatifs de la population wallonne et perdue tous au bout du compte avec la réforme.

Les mesures proposées sont donc bien loin d’atteindre les objectifs gouvernementaux de mettre en place un impôt « juste », contribuant au « financement de la solidarité », et ne portant en aucun cas « entrave à l’émancipation des classes moyennes et populaires » . La réduction drastique de l’impôt bénéficie majoritairement aux très hauts revenus et met en péril le financement de la solidarité.

La région se prive d’une des rares taxes efficaces sur le capital en Belgique : cet impôt est non éludable, car il porte sur des actifs immobiliers. Il permet donc actuellement de réellement faire contribuer aux plus revenus.

La réduction des droits d’enregistrement risque de provoquer une augmentation réelle sur le marché immobilier, venant mettre dans la poche des vendeurs ce que le gouvernement prétend donner aux acheteurs pour faciliter leur accès à la propriété.

En effet, selon une étude [7] retenue par des chercheurs de l’ULB et publiée par la BNB, la baisse des droits d’enregistrement en Flandre en 2022 de 6% à 3% a provoqué une hausse moyenne des prix de 3% .

La hausse des prix a particulièrement concerné les habitations les plus abordables, dont le prix a grimpé de 7% ! Avec une réduction de 12,5% à 3% annoncée en Wallonie, la hausse des prix risque d’être encore plus forte et de toucher davantage les biens les moins chers.

Les chercheurs mettent également en garde sur les impacts d’une telle mesure sur les locataires des logements à bas prix : car la hausse de la valeur de ces derniers se traduira au bout du compte par une hausse du prix des loyers.

Les objectifs visant à « faciliter l’accès à un premier logement » et à « contribuer à une réduction des inégalités » pourraient être atteints en appliquant le taux réduit jusqu’à un certain plafond de prix et ce, sans vider le portefeuille de la Wallonie. .

Pour faciliter réellement l’accès au logement, il est indispensable de soutenir davantage les ménages qui ont le plus besoin et leur octroyer des réductions plus importantes.

C’est possible avec :

[1] Portés à 177.884 € si l’immeuble acquis se trouve dans une zone de pression immobilière (montants applicables depuis le 1er janvier 2022).

[2] Il monte à 845 € à partir de 3 enfants, à 945 € à partir de 5 enfants et à 1.045 € à partir de 7 enfants.

[3] La réduction progressive de l’abattement est calculée au moyen de la formule suivante : 40.000 € – ((20.000 x (base imposable – 350.000)) / 150.000).

[4] La formule de réduction progressive du chèque habitat est la suivante : 1520 – [(revenu net imposable – 21.000) x 1,275%].

[5] 1520 x 10 + 1520/2 x 10 = 22.800 € et 2 x 22.800 = 45.600 €.

[6] Les données sont issues de la quatrième vague de l’enquête HFCS (Household Finance and Consumption Survey) qui contient des informations économiques et financières sur 2.130 ménages belges entre 2020 et en 2021.

[7] Domènech-Arumí, Gerard et Gobbi, Paula E. (2023), L’inégalité en matière de logement et comment la politique fiscale la façonne : données probantes de l’immobilier belge. Disponible sur SSRN : https://ssrn.com/abstract=4588122 ou http://dx.doi.org/10.2139/ssrn.4588122